Seguimos en la misma tónica. Esta página web fue creada con el objetivo de proveerte de la mejor y más acertada información acerca de las inversiones.

Ya hemos tocado muchísimos temas que hace referencia a la inversión de fondos, pero en esta ocasión nos dimos a la tarea de buscar datos e información en referencia a las inversiones, en este caso, los sujetos pasivos.

Gran parte de las empresas, industrias, compañías, trabajadores por cuenta propia –autónomos- y hasta los trabajadores asalariados, tienen algo en común, y es que todos los profesionales están en la obligación de emitir facturas. La mayoría de esas facturas podrían considerarse tranquilamente como “clásicas” o “tradicionales” por la normalidad del asunto.

Como te comentamos en los párrafos anteriores, este artículo tiene la finalidad de ofrecerte absolutamente todo lo relacionado con la inversión del sujeto pasivo. Si quieres y estás interesado en este asunto, lo mejor es que sigas leyendo, porque te traemos un banquete de buena información que no deberás dejar pasar por alto ni desaprovecharla, ya que te puede ser útil. ¡Comencemos!

Inversión sujeto pasivo IVA

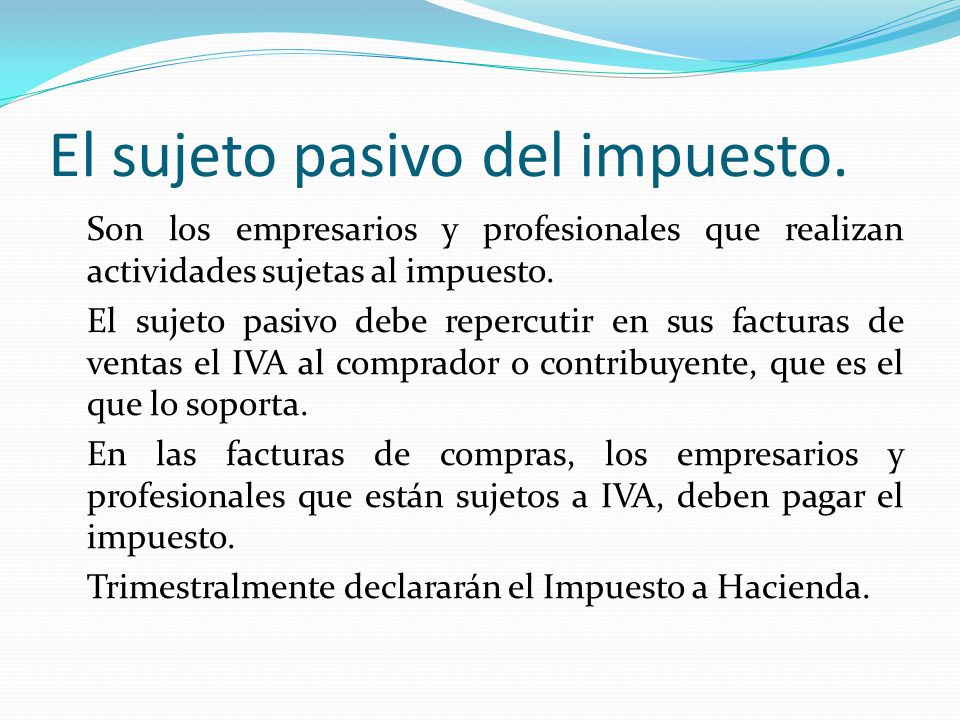

Lo primero de lo que hablaremos en este post, específicamente en el primer segmento, es acerca de qué es la inversión del sujeto pasivo. Podríamos decir que hay facturas que dependiendo del tipo de transacción no deben llevar o incluir el Impuesto sobre el Valor Añadido (IVA). Por ejemplo, los servicios docentes o de formación académica que forman parte de un plan de estudios oficial.

En dicho caso, la factura no llevará incluida bajo ningún criterio el IVA, pero lo que sí deberá llevar es una breve nota que indique que la factura está completa y absolutamente exenta del IVA. A parte de los posibles casos de exención y de alguna otra especialidad, las facturas pueden traer lo que se conoce como “Inversión del Sujeto Pasivo”. ¡Bingo!

A la “Inversión del Sujeto Pasivo” también se le conoce como ISP por sus siglas y como su nombre lo indica claramente, es la acción de invertir el sujeto pasivo, todo esto quiere decir, que la persona o empresa obligada a ingresar el Impuesto sobre el Valor Añadido (IVA) en la Agencia Estatal de la Administración Tributaria (AEAT) o Hacienda no será el que emite la factura, sino más bien el que la recibe.

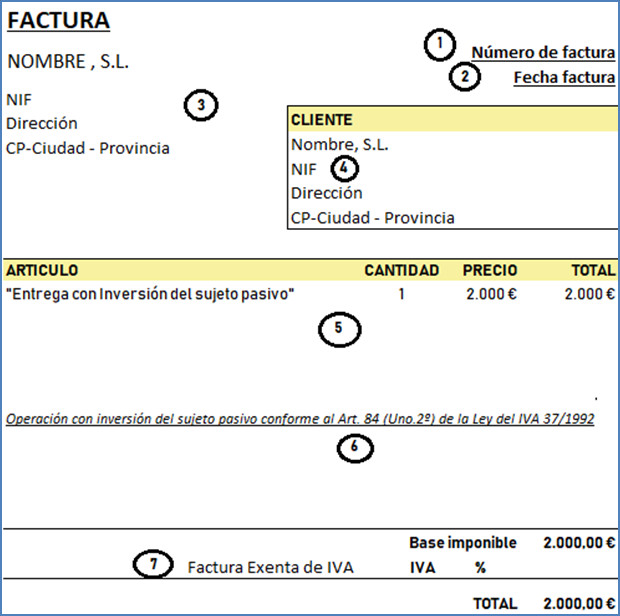

Lo anteriormente mencionado nos lleva a hacernos la siguiente pregunta: ¿Cómo es la factura con Inversión del Sujeto Pasivo (ISP)? La respuesta es la siguiente: El vendedor tendrá que crear una factura sin incluir el IVA, pero con los demás datos de la misma –datos identificativos de las partes e importes-. La base imponible y el total de la factura tendrá que aparecer pero no tendrán el mismo importe al no llevar IVA.

Ahora, en caso de que seas el vendedor toma en cuenta y recuerda que además de no incluir el IVA, tendrás que añadir una nota donde rece lo siguiente texto: Operación con Inversión del Sujeto Pasivo de acuerdo al artículo 84.1.2º de la Ley 37/1992 del Impuesto sobre el Valor Añadido. Sin embargo, también está la parte del comprador. ¡Descubramos de qué se trata!

Si eres el comprador, justo al momento en que recibas una factura con las características descritas –sin IVA y con la nota- debes saber que el IVA que le correspondería a la operación, tendrás que autorepercutirtelo. No es algo para que te preocupes, puesto que la Agencia Estatal de la Administración Tributaria (AEAT) cuenta con el Modelo 303 del IVA, la cual trae consigo casillas para diferencias ese tipo de operaciones.

Hay operaciones en las que obviamente tienes que aplicar la Inversión del Sujeto Pasivo, pero, ¿en cuáles? Esta solo se aplica en determinadas y específicas operaciones comerciales. Se trata, en reglas generales, de todas aquellas en las que el cliente es un profesional o empresa que actúa como tal. En el próximo segmento, te mostraremos en qué operaciones se aplica.

Inversión sujeto pasivo AEAT

Dicha circunstancia puede caer con facilidad en el campo de la indefinición, y ante esto, la Agencia Tributaria ha ido trabajando para precisar y ampliar con el tiempo, esas actividades que son completamente susceptibles de aplicación de la Inversión del Sujeto Pasivo (ISP). A continuación te mostraremos cuáles son las actividades donde se aplica. ¡Adelante!

1-Operaciones ejecutadas por profesionales o empresarios que no vivan en el territorio donde se aplica el IVA. 2-Venta de oro sin elaborar, productos de oro hechos a medias y oro de inversión. 3-Materiales de recuperación, tales como desechos industriales de materiales férricos y no férricos, desperdicios de papel, cartón o vidrio.

4-Derechos de emisión de efecto invernadero. 5-Entregas inmobiliarias a consecuencia de procesos concursales. 6-Entregas en procesos concursales. 7-Entregas con renuncia a la exención del IVA por parte del sujeto pasivo, según el artículo 20.1 en sus apartados 20º y 22º. 8-Ejecuciones de obra con o sin aportación de materiales y cesiones de personal.

9-Rehabilitación de un local o establecimiento de negocio. 10-Entregas de plata, platino y paladio, en bruto, en polvo o semielaborado. 11-Reventa de teléfonos móviles, consolas de videojuegos, computadores portátiles y tabletas digitales. Hay una reforma fiscal, específicamente la de 2015 que introduce nuevas sanciones a esos profesionales o empresarios que no comunicaran a Hacienda la situación por la que debían facturar aplicando la ISP. Dicha sanción va de los 300 a los 10.000 euros.

Inversión sujeto pasivo construcción

Si eres de las personas que cuenta con una empresa expresamente dedicada al campo de la construcción, te va a interesar muchísimo este segundo bloque. Sabrás cuándo podrás facturar aplicando la Inversión del Sujeto Pasivo (ISP). En este segmento, te contaremos bajo qué condiciones y cómo facturarás con la Inversión del Sujeto Pasivo en la construcción. ¡Continuemos!

Si aún no te queda bastante claro qué es la Inversión del Sujeto Pasivo en la facturación, regulada por la Ley del IVA, te recomendamos repasar nuevamente el primer segmento de este artículo para que te vayas familiarizando más con el tema y sus términos como tal. Como ya te dijimos, el artículo 84.1.2º recoge en la letra “F” dice cuándo puedas aplicar la IPS en la construcción, o sea, facturar sin repercutir el IVA.

En caso de tratar las ejecuciones de obras, con o sin aportación de materiales, como también las cesiones de personal para su realización, las consecuencias de contratos directamente formalizado entre el promotor y el contratista que tengan como objetivo la urbanización de terrenos o la construcción o rehabilitación de edificaciones ya construidas.

Lo establecido por la ley en el párrafo anterior, también deberá ser aplicado cuando los destinatarios de las operaciones sean a su vez el contratista principal u otros subcontratistas en las condiciones señaladas. Por tanto, el primer requisito es que la construcción objeto de la futura factura tenga la condición legal de “ejecución de obra”.

El segundo requisito está determinado por lo que se entiende por edificaciones, que el artículo 6 de la Ley del IVA define como tal. Esto quiere decir que las construcciones unidas de manera permanente al suelo o a otros inmuebles, ejecutadas tanto sobre la superficie como en el subsuelo cuando son susceptibles a ser utilizadas de manera autónoma o independiente.

En el artículo que te mencionamos arriba, específicamente en el apartado 2, nos dice que se considera edificación a: 1-Los edificios, entendidos como construcciones permanentes, separadas e independientes, concebidas para ser usadas como viviendas o para servir al desarrollo de una actividad económica.

2-Instalaciones industriales no habilitadas, tales como diques, tanques, cargaderos, entre otros. 3-Plataformas petroleras. 4-Puertos, aeropuertos y mercados. 5-Instalaciones de recreo y deportivas, pero eso sí, que no sean accesorias de otras edificaciones. 6-Caminos, canales de navegación, líneas de ferrocarriles, carreteras, autopistas y otras vías terrestres o fluviales, tales como puentes o viaductos y túneles relativos a las mismas. 7-Instalaciones fijas de transporte por cable.

Factura inversión sujeto pasivo

La factura de Inversión del Sujeto Pasivo (ISP) es muy parecida y similar a las que vemos normalmente por ahí, pero esta no tiene una consideración propia dentro de los diferentes tipos de facturas. Por eso, la factura de la IPS es más bien una factura ordinaria o simplificada destinada y dirigida a un determinado tipo de operaciones.

La principal diferencia se encuentra en el tratamiento del Impuesto sobre el Valor Añadido (IVA). Dichas facturas se emiten siempre sin el mencionado impuesto para liberar así al emisor de la obligación fiscal y trasladarla de esa manera al cliente, o sea, al que recibe la factura. Ahora, conozcamos el contenido general que deben tener las facturas de la Inversión del Sujeto Pasivo. ¡Adelante!

El contenido se divide de esta manera: 1-Serie y número correlativo. 2-Fecha de expedición. 3-Nombre o razón social y domicilio, tanto del emisor como del destinario. 4-NIF del destinario. 5-Descripción de las operaciones. 6-Mención de “Inversión del Sujeto Pasivo” y la referencia normativa. 7-Indicación de “Operación exenta del IVA”. Lo más importante es reservar los espacios para reflejar que la factura está exenta de IVA y la mención obligatoria “Inversión del Sujeto Pasivo”. ¡Eso es todo!

Inversión sujeto pasivo venta inmuebles

Si estabas esperando que habláramos un poquito acerca de la Inversión del Sujeto Pasivo (ISP) en la venta de inmuebles, has llegado al lugar correcto, así que ponte cómodo. La ISP en la venta de inmuebles es aplicable, pero bajo ciertos requisitos. En este nuevo bloque, sabrás todo lo que esté relacionado con respecto a esta acción. ¡Comencemos!

¿Cuándo se aplica la Inversión del Sujeto Pasivo en la venta de inmuebles? Pues para poder llevar a cabo y ejecutar la ISP bajo esta condición, debemos irnos a la letra “E” del artículo 84.1.2º de la Ley de IVA, también conocida como LIVA, donde establecen y quedan recogidos todos los supuestos en los que se podrá hacer uso de la Inversión del Sujeto Pasivo. ¡Estas son!

1-Las entregas ejecutadas a consecuencia de un proceso concursal. 2-Las entregas que están exentas referidas a los apartados 20º y 22º del artículo 20 de la LIVA, en las que claramente reposa que el sujeto pasivo hubiera renunciado a la exención. 3-Las entregas efectuadas en ejecución de la garantía constituida sobre los bienes inmuebles, comprendiendo que se hace uso de la garantía cuando se transmite el inmueble a cambio de la extinción total o parcial de la deuda garantizada o de la de extinguir la referida deuda por el adquiriente.

Bajo estos tres supuestos casos, la persona que transmite y la persona que adquiere, deberán ambos ser considerados como sujetos pasivos del impuesto. En resumen y en líneas más generales, para poder aplicar la Inversión del Sujeto Pasivo en la venta de un inmueble en específico, vendedor y comprador deben ser sujetos pasivos del IVA.

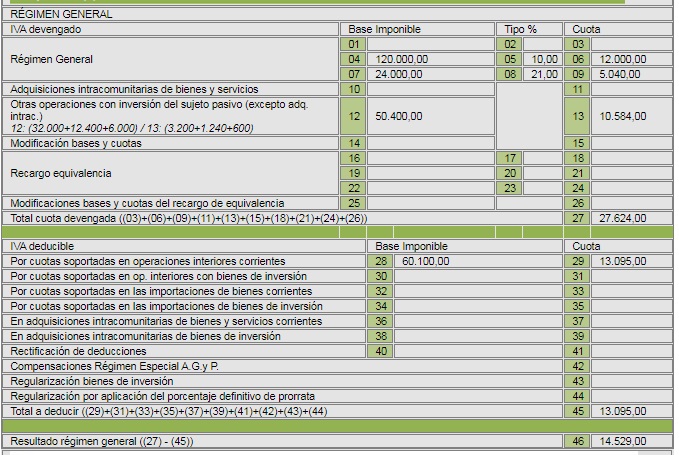

Inversión sujeto pasivo Modelo 303

El primer paso que debes seguir si emites una factura con Inversión del Sujeto Pasivo (ISP) es no repercutir el IVA en la factura, puesto que será el cliente quien deba declararlo y pagarlo. Esto quiere decir que cuando te abonen la factura, lo que estarías cobrando es la base imponible. Para calcular la base imponible no es necesario separar el porcentaje de IVA que habitualmente guardas para pagar dicho impuesto al finalizar el trimestre.

Eso sí, no tendrás que declararlo, pero si deberás reflejar el importe de la venta en el Modelo 303 de IVA. Sin embargo, a la hora de presentar el Modelo 390, debes tener en cuenta este importe. De manera concreta, en la casilla 61 y en el resumen anual que se hace junto con este modelo fiscal. Por último, tienes que hacer en dicha factura una mención expresa donde se trata una factura con ISP.

Cuando rellenes el Modelo 303 tienes que anexar la cantidad que corresponda tanto en el IVA devengado o de ventas como en el IVA deducible o de compras. Lo más normal es que sea el mismo importe en ambos casos.

Renuncia a la exención de IVA inversión sujeto pasivo

¿Qué quiere decir renunciar a la exención del IVA en la Inversión del Sujeto Pasivo? Es más simple que sencillo. Esto significa que solicitamos a la Administración, que no queremos, bajo ningún concepto, que la operación esté exenta de IVA, sino todo lo contrario, que deseamos que se nos aplique dicho impuesto en lugar del Impuesto de Transmisiones.

Como ya debes saber, si está completamente exento de IVA, estará sujeto al Impuesto de Transmisiones Patrimoniales (ITP), por lo que se tributará por uno u otro de manera alternativa. Esto quiere decir que si se reúnen los requisitos y la operación se estudia y ejecuta satisfactoriamente, el beneficio es importante. En fin, esto te lleva a que evites pagar el IVA (21%) y el Impuesto de Transmisiones Patrimoniales o ITP (10%).

Contabilizar inversión sujeto pasivo

Hay demasiados programas y aplicaciones para contabilizar la Inversión del Sujeto Pasivo (ISP). Estas suelen incorporar alguna pestaña en específico para señalizar e indicar que se está registrando una factura con ISP, pero eso no es todo, ya que a su vez, también preparan la autoliquidación de los modelos 303 o 390 de manera automática.

Por ejemplo, si una operación con Inversión del Sujeto Pasivo (ISP) por importe de 2000 euros, simplemente el emisor de la factura deberá contabilizarla tal cual se ha hecho, o sea, sin IVA. Ahora, en el caso de las facturas recibidas, el destinatario, como obligado tributario, registrará en el asiento el IVA calculado de manera interna. En ambos lados si le corresponde, como autorepercutido y soportado.

Dichas aplicaciones o programas, cuentas con la codificación de las cuentas del Impuesto sobre el Valor Añadido (IVA) de forma separada del resto, de esta manera, la información estará y será muchísimo más clara y el programa, al generar el fichero para la declaración, sabrá directamente qué valores situar en cada casilla de los modelos.

Inversión sujeto pasivo IGIC

¿Qué es el IGIC? Pues nada más y nada menos que el Impuesto General Indirecto Canario (IGIC). Sirve para facturar en las islas Canarias de la misma manera que en las penínsulas de España se emplea el IVA. El IGIC es un tributo de naturaleza indirecta que grava las entregas de bienes o prestación de servicios efectuadas por empresarios o profesionales que residen en Canarias en el desarrollo de su actividad profesional o empresarial. Cuenta con tipos y cuotas propias.

Por otra parte, el Impuesto General Indirecto Canario (IGIC) es aplicado de igual manera en las importaciones de bienes que se reciben en las islas Canarias, sin importar el fin al que vayan destinadas o de la condición del importador. Estos consideran importaciones la entrada de bienes que procedan de la Península, Islas Baleares, Ceuta, Melilla o cualquier otro Estado miembro de la Unión Europea e incluso terceros países.

Ahora, la Inversión del Sujeto Pasivo (ISP) del Impuesto General Indirecto Canario (IGIC) es aplicado cuando una empresa o profesional dedicado a la prestación de servicios, cuya sede laboral se encuentre en la península, factura a un cliente que reside en Canarias por los servicios prestados. Pasa lo mismo en el caso contrario.

Ejemplo inversión sujeto pasivo

En este segmento, te dejaremos varios ejemplos de supuestos en los que se deberá aplicar la Inversión del Sujeto Pasivo (ISP). 1-Cuando el empresario o profesional que emite la factura no está establecido en el territorio donde se aplica el IVA, se podrá hacer el cambio. Dicho territorio incluye las Islas Canarias, Ceuta y Melilla. 2-Cuando el empresario o profesional que emite la factura presta un servicio cuyo objeto son los derechos de emisión de gases de efecto invernadero.

3-En la importación y posterior venta de materiales de recuperación, sea chatarra y demás productos a los que se refiere el artículo 84.1.2º.c y el apartado 7 del anexo de la Ley del IVA (LIVA). Estos son los ejemplos más prácticos al momento de aplicar la Inversión del Sujeto Pasivo O ISP.

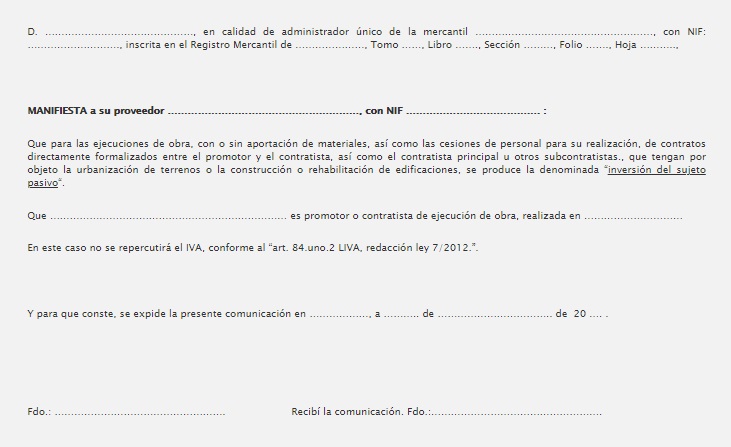

Modelo comunicación inversión sujeto pasivo

Algo muy importante que no puedes dejar pasar por alto, es la comunicación de la Inversión del Sujeto Pasivo. Solo lograrás hacerla a través de un modelo, uno que te mostraremos al finalizar este párrafo para que le eches un vistazo y tengas una idea mucho más clara de lo que vas a colocar en él. Recuerda, es una comunicación fehaciente al prestador del servicio en relación al cumplimiento en lo estipulado en el artículo 84.1.2º de la LIVA, conforme a la Ley 7/2012 de 29 de octubre. ¡Rellénalo!

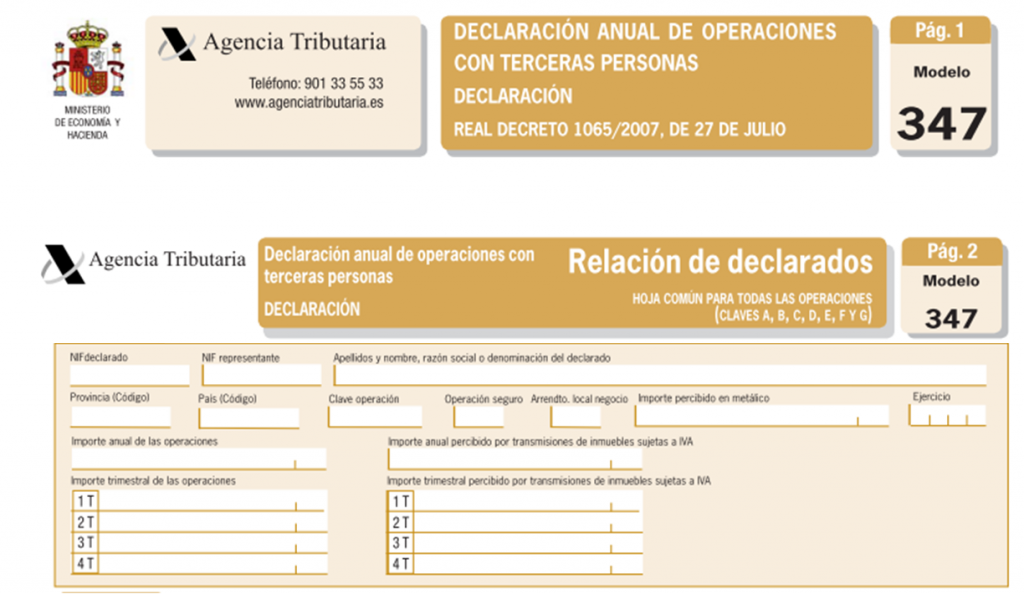

Modelo 347 inversión sujeto pasivo

Al momento de declarar las operaciones de Inversión del Sujeto Pasivo en el Modelo 347 de Declaración Anual de Operaciones con Terceras Personas se ve incluida la casilla “Operación con Inversión del Sujeto Pasivo”. La mencionada casilla solo tiene que marcar al destinatario de la operación, o sea, en las facturas de compras.

Ahora, en cuanto a las operaciones de venta, también deben de declararse, pero en este caso en particular, se marcaría la casilla “Operación con Inversión del Sujeto Pasivo”. En los dos casos, compras y ventas, el importe que se tiene que declarar obligatoriamente es el importe de la contraprestación, dejando a un lado y excluyendo el IVA. Esto podrás conseguirlo con las diferentes aplicaciones y programas destinados a resolver estas situaciones.

Prestación de servicios intracomunitarios inversión sujeto pasivo

La aplicación de las prestaciones de servicios intracomunitarios en la Inversión del Sujeto Pasivo se aplica al momento de que la adquisición de bienes o contratación de servicios se lleva a cabo por dos sujetos pasivos del impuesto, residentes en países miembros diferentes de la UE y, para el caso de la compra de bienes, se haya podido constatar la existencia de un desplazamiento o transporte entre los territorios involucrados.

Eso sí, siempre y cuando los profesionales o empresarios estén dados de alta en el Registro de Operadores Intracomunitarios (ROI) y tengan consigo el correspondiente NIF-IVA comunitario. La inversión del sujeto pasivo es aplicada de forma parecida tanto en las adquisiciones o compras de bienes intracomunitarias como en la contratación de servicios intracomunitarios.

Certificado inversión sujeto pasivo

Existe una gran cantidad de propuestas que rodean a la Inversión del Sujeto Pasivo (ISP), entre ellas, está la de aprobar el estatus de lo que la Comisión Europea llama “Certified Taxable Person”, lo que en español significa “Sujeto Pasivo Certificado”. En resumidas cuentas, se trata de una especie de operador económico reconocido y 100% fiable.

Lo que pretende la Comisión Europea con esto, es que el Sujeto Pasivo Certificado sea un pilar fundamental en el nuevo sistema definitivo de tributación en destino del Impuesto sobre el Valor Añadido (IVA) en las operaciones intracomunitarias, también para las soluciones rápidas. Todo esto quiere decir que los SPC podrán obtener beneficios de las simplificaciones previstas para las ventas de existencias en reserva. ¡Es todo!

Si te gustó este post, no olvides por nada en el mundo compartirlo en tus redes sociales para que así tus familiares y amigos, que estén interesados en saber un poco más acerca de la Inversión del Sujeto Pasivo, enriquezcan su conocimiento con este gran artículo. ¡Postéalo!

¡Por cierto! Antes de que te vayas, queremos recomendarte esto que seguro que te interesa:

- Oro de inversión

- Inversión en bolsa

- Inversión Madrid

- Ideas de negocio sin inversión

- Libro de Economía, Ahorro e Inversión

- Granja inversión

- Mi Inversión Mixta

- Sociedades de inversión

- Inversión Moderada Quality

Son una serie de contenidos a parte del que has leído que puede ser interesante para tí ¡Muchas gracias por leernos!

Tabla de contenidos

- Inversión sujeto pasivo IVA

- Inversión sujeto pasivo AEAT

- Inversión sujeto pasivo construcción

- Factura inversión sujeto pasivo

- Inversión sujeto pasivo venta inmuebles

- Inversión sujeto pasivo Modelo 303

- Renuncia a la exención de IVA inversión sujeto pasivo

- Contabilizar inversión sujeto pasivo

- Inversión sujeto pasivo IGIC

- Ejemplo inversión sujeto pasivo

- Modelo comunicación inversión sujeto pasivo

- Modelo 347 inversión sujeto pasivo

- Prestación de servicios intracomunitarios inversión sujeto pasivo

- Certificado inversión sujeto pasivo